|

Hólabdából

lavina Szegő Márta| Népszabadság| 2009. Április

15. |

|

|

|

|

|

|

|

-

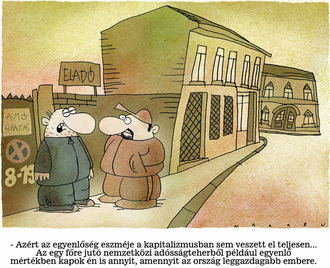

Azért az egyenlőség eszméje a kapitalizmusban sem veszett el teljesen... Az

egy főre jutó nemzetközi adósságteherből például egyenlő mértékben kapok én

is annyit, amennyit az ország leggazdagabb embere Marabu Az állam adóssága az európai átlag körüli

szintről - kb. 64 százalékról - jóval 70 százalék fölé ugrott a devizaadósság

felértékelődése s a lehívott EU-s hitelkeret következtében, melyet az MNB

részben tartalék formájában helyez ki külföldre, részben a magyar pénzügyi

rendszer stabilizálása céljából különféle pénzügyi instrumentumokban

működtet. Az adóssághányadosnak nemcsak a számlálója duzzadt fel hónapok

alatt rohamosan, hanem baj van a nevezővel, a válság miatt megtorpanó GDP-vel

is. Sok jóra nem számíthatunk: a GDP folyó áras értékét az alacsony infláció

legfeljebb szinten tartani tudja. Ha tudja. A költségvetési megszorítások

kényszere hétről hétre szorítja sarokba a gazdaságpolitikát, mivel egyre

bizonytalanabb, mennyi lesz az a 2009. évi GDP, amelynek a 2,9-3 százalékát

nem haladhatja meg a költségvetés idei hiánya. A GDP-nk euróban legalább

10-12 milliárddal lehet alacsonyabb 2009-ben ilyen árfolyam mellett. Igaz, hogy a 2006. évi 9 százalékot

meghaladó hiány az idén már a 3 százalék alatti szintért küszködik, de a

"londoninak" titulált külföldi befektetői kör figyelme a folyó

költségvetési hiányról most már az adóssághalmaz jövőjére irányul. Annál is

inkább, mivel az állam adóssága mellett az ország teljes külföldi adósságának

mutatója még nagyobb ütemben romlik, mindenekelőtt a kereskedelmi bankok

mintegy 12 milliárd eurós külföldi adósságnövekménye miatt, amelyet a

vállalati és lakossági devizahitel-kereslet kielégítésére hoztak be az

országba. A deviza- és a forint hitelkamatok közötti rés továbbra is

devizahitel-felvételre ösztönzi mind a lakosságot, mind a vállalatokat, és az

MNB válságkezelő technikái is a bankok devizahitelezését támogatják. Tehát:

az idei esztendőben is csak további külföldi eladósodás vár a magánszektorra.

Míg 2007-ben hazánk bruttó külföldi adósságállománya még a GDP 100 százaléka

körül mozgott, ma már megközelíti a 120 százalékot. A 2008. végi

adósságadatok még a békebeli 264 forintos árfolyamon készültek. Hogy ma

mennyi, azt majd csak az MNB június végén megjelenő statisztikájából fogjuk

megtudni. Éppen azt is mondhatnánk, hogy a forint

túlságosan is hosszasan lebzselt a piac napos oldalán, a 2001-től 2008-ig

kimutatott több mint 30 százalékos reálfelértékelődés sikeresen kozmetikázta

mutatóinkat. Most elérkezett az "igazság pillanata" - a forint

árfolyama valamelyest utána nyargalt a nyolc év során felhalmozódott több

mint 50 százalékos kumulált ár-bér inflációnak. A 300 forintos szinten

számított adatok talán hitelesebben mutatják be az elmúlt esztendők

egyensúlyromlásának folyamatait. Az államcsőd persze nem a magas, ám még

mindig nem elviselhetetlen adósságállományból következhet, hanem abból, ha a

folyó költségvetési hiány és a lejáró adósságelemek refinanszírozásának

minden forrását elzárják a hitelezők. A külföld a mostani helyzetben távol

marad a magyar állampapírpiactól, mi több, a globális pénz- és tőkepiacok

összeomlásának pillanataiban futva szabadult nagyjából négymilliárd eurónyi

magyar államkötvénytől. Nem csupán a magyar és általában a feltörekvő piacok

kockázatai miatt, hanem azért is, mivel a saját pozícióit illetően is

próbálta menteni, ami menthető. A magyar államkötvények nagy vásárlói - a

"londoni befektetők" -, a magyar devizapiac nagybani játékosai

bizony már többnyire romokban hevernek hazai pályájukon is. S hogy miért nem finanszírozzák a magyar

költségvetést a hazai pénzügyi intézmények? Ennek az okát az egy évvel

ezelőtti eseményekben kereshetjük. Sikerült saját erőnkből is rendesen

megroggyantatni a magyar államkötvénypiacot. A pénzügyi hatóságoknak az a

2007-es döntése, hogy a nyugdíjalapok befektetési szerkezetét rendezzék át a

kockázatosabb részvénybefektetések irányába, felért egy ciklon rombolásával:

2007 végén, 2008 elején a külföld már elállt a magyar államkötvények

vásárlásától, a piacra öntött nagy államkötvény-kínálattal szemben

gyakorlatilag csak a kereskedelmi bankok állhattak volna ki a keresletükkel,

ám a hozamok ugrásszerű emelkedése veszteségbe sodorta meglévő állományaikat.

A kereskedelmi bankok 2008 első negyedévében nagy céltartalék képzésre

kényszerültek államkötvény-portfólióik után, veszítettek a biztosítók, az

államkötvény-portfóliójukon a nyugdíjalapok és a befektetési alapok, a

költségvetés friss kibocsátásainak kamatai a magasba szöktek - majd végül a

részvénypiac zuhanásával veszítettek a nyugdíjalapok is. A magyar

államkötvénypiac a padlóra került 2008 első hónapjaiban, s az azóta súlyos

likviditási helyzetbe sodródott kereskedelmi bankok joggal nem kockáztatnak

újabb hosszabb lejáratú államkötvény-vásárlásokat. A jelenlegi

államkötvényhozamok pedig újból céltartalék képzésre kötelezik a bankokat... Márpedig a forint annyi, mint a pelyva a

jegybankban. Jobb híján ugyanis a kereskedelmi bankok a 9,5 százalékos

alapkamatú kötvények biztos menedékében helyezik el azt a hatalmas, mintegy

1800 milliárdos "fölös" forintkészletet, amelyet a jelenlegi forintkamat

szinten nem tudnak kihelyezni. A jegybankban ma a GDP 8-10 százalékával

felérő banki betét hever. Tragikomikus a helyzet: miközben a magyar

állam finanszírozási krízissel küzd, "házi bankját" felveti a pénz.

Márpedig a jegybank nem tud közvetlenül hitelt nyújtani a költségvetésnek,

mivel ezt az inflációs pénzteremtés kizárása érdekében a törvény tiltja. Az

MNB-nek sem törvényi, sem piaci eszköze nincs arra, hogy a banki betéteket

átcsatornázza a költségvetésnek. Az állam finanszírozását piaci alapokra

terelték, 1995 óta egy nemzetközileg is nyitott, likvid és fejlett

államkötvénypiac nőtt fel - még ha elég sokba került is ez nekünk. Minden

intervenció megbolygatná a piac működésének a logikáját. Való igaz, most a

játék egy csöppet sem fair play alapon zajlik. A magyar pénzügyi hatóságok

kötvénypiaci szabálykövetése leginkább arra a képre emlékeztet, amikor egy

kis fickó szabályos karate állásba helyezkedik, pöröly öklével Bud Spencer

pedig simán lecsapja, mint a taxiórát. Az államcsőd azonban feltehetőleg nem áll a

küszöbön. Az államcsőddel fenyegető, zsaroló piaci szereplők lazán

eltekintenek attól, hogy az EU-IMF-hitelcsomag fedezetül áll a lejáró

devizaadósság visszafizetésére, s ez a hitelcsomag önmagában nem növeli,

hanem kiváltja a szabadpiacon felvett korábbi devizahiteleket. Az MNB pedig

meg fogja találni a módját, hogy átcsatornázza a többlet-forintlikviditást a

költségvetés céljaira. Például úgy, hogy a bankok szabad betételhelyezését

kvótákhoz köti - volt már rá példa -, és az ezen felüli részt a mindenkori

alapkamaton lejegyezteti a bankokkal állampapírban, a válság rendeződésének

idejére. (Volt már ilyen másutt is, pl. Ausztriában.) Így az állam egyik

kamatköltsége is kiesne. De mindez nem változtat azon, hogy az éves

költségvetésben a kamatfizetés terhei ugrásszerűen növekedni fognak 2009-től,

s alaposan beszűkítik a költségvetés mozgásterét. Az elkövetkező két-három

évben ezzel kell számolniuk a döntéshozóknak, akik kétféleképp reagálhatnak.

1. Elinflálják az adósságot, ráengedik a gazdaságra az inflációt - ez azonban

a konvergencia programban vállalt inflációs pálya miatt kizárható. Nem csak a költségvetésben, az ország

fizetési mérlegében is vészesen duzzad a külföldi adósságállomány után

fizetendő kamatteher, az elmúlt években rohamosan megnövekedett lakossági és

vállalati devizatartozások miatt is. Az évente külföldre kiáramló

devizakamat-fizetés 2006 és 2008 között megduplázódott a GDP arányában, és

2009-ben becslésem szerint ott tart majd, ahol a 90-es évek elején, 4,2-4,5

százalékon, és meghaladja majd a hárommilliárd eurót. Ez a jövedelemkiáramlás

óriási vérveszteséget jelent a magyar gazdaság számára, hiszen a megtermelt

jövedelem ezen hányada nem szolgál sem hazai felhasználásra, sem beruházásra,

hanem a külföldi hitelezőkhöz jut. Ha ehhez még hozzávesszük a külföldi

befektetők profit-hazautalását is, több mint 9 milliárd euróval szűkülnek a

hazai növekedés forrásai, ami hazai bruttó össztermékük jó 9 százaléka. Az

nem gond, ha belföldi adós és hitelező között áramlik a jövedelem kamatok

formájában. A baj az, ha ezt a kamatjövedelmet kiszivattyúzzák az ország

gazdaságából. Ide vezetett a költségvetési és a monetáris politika együttes

produkciója: nemzeti valutánk kiszorítása a hitel piacról. Nincs más kiút a csapdából, mint a forint

stabilizálása, a növekedés és a nemzetközi versenyképesség helyreállítása. A szerző közgazdász |

Hólabdából

lavina